财信研究评7月外汇储备数据:汇兑收益是外储增加主因

文:财信研究院 宏观团队伍超明 段雨佳

核心观点

7月份外储规模较6月末上升340亿美元,其中,预计汇率折算和资产价格变化导致外储增加约420亿美元,银行结售汇等交易因素使外储减少80亿美元左右。具体看:一是美债收益率降低,外储持有的美债价格提高,约使我国外汇储备增加69亿美元,加上应计利息收入约78亿美元,共使外储增加约147亿美元;二是美元指数走低,我国外储中非美元货币相对美元升值,汇率折算造成的汇兑收益在273亿美元左右;三是包括银行结售汇、国内经济主体用汇需求和境外机构配置人民币资产等在内的交易因素,预计使外汇储备减少80亿美元左右。

正文

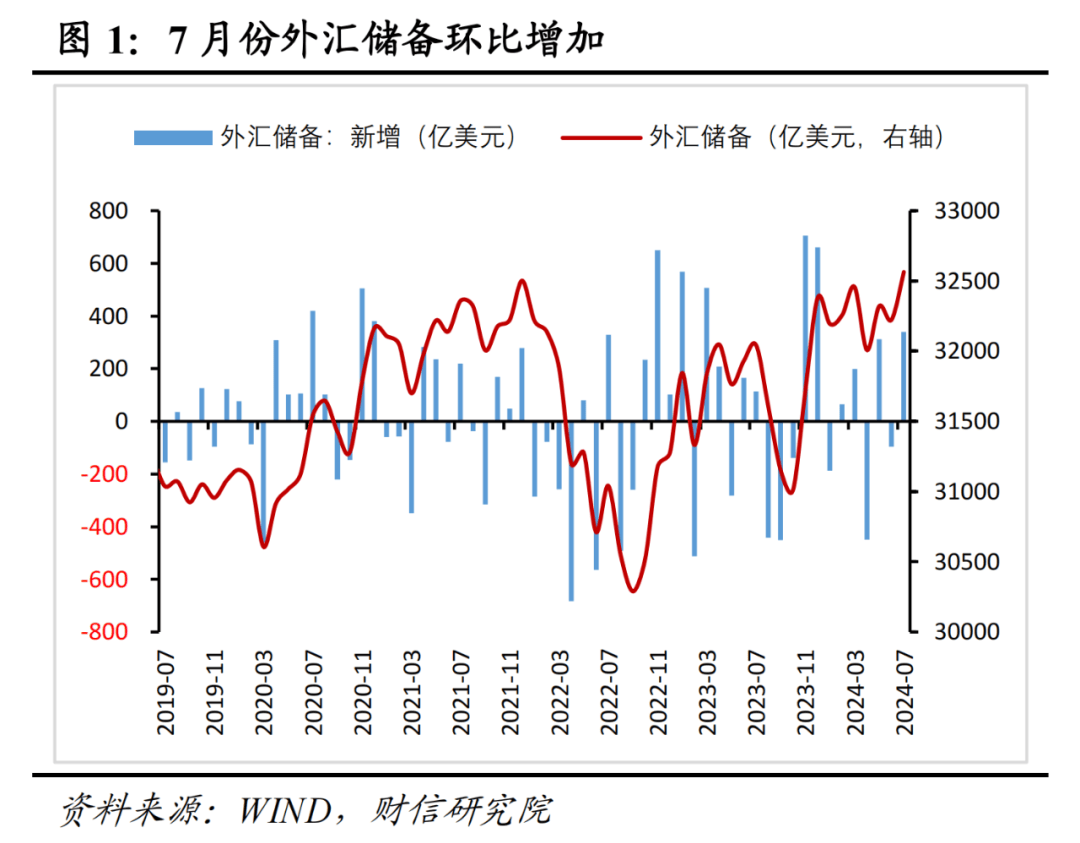

事件:2024年7月末,中国外汇储备32563.72亿美元,较6月末增加340.14亿美元,较去年同期增加521.02亿美元(见图1)。以SDR计,7月末我国外汇储备为24513.09亿SDR,较上月增加14.89亿SDR。

根据国家外汇管理局资料,影响外汇储备规模变动的因素主要包括:“(1)央行在外汇市场的操作;(2)外汇储备投资资产的价格波动;(3)由于美元作为外汇储备的计量货币,其它各种货币相对美元的汇率变动可能导致外汇储备规模的变化;(4)根据国际货币基金组织关于外汇储备的定义,外汇储备在支持‘走出去’等方面的资金运用记账时会从外汇储备规模内调整至规模外,反之亦然”。

除了上述因素外,随着我国金融市场开放程度的加大,境外机构持有越来越多的人民币金融资产,境外机构人民币资产配置的变动,也将影响国内外汇储备的波动。

综上,我们将外汇储备变动额分解为两大类因素,一是由于经济主体的交易行为导致外汇储备的变动,具体包括银行结售汇、中央银行在外汇市场上的操作、国内经济主体用汇需求和境外机构配置人民币资产;二是受汇率、价格等非交易因素变动影响导致的外汇储备变动,即估值效应。

一、非交易因素:预计使外储增加420亿美元左右

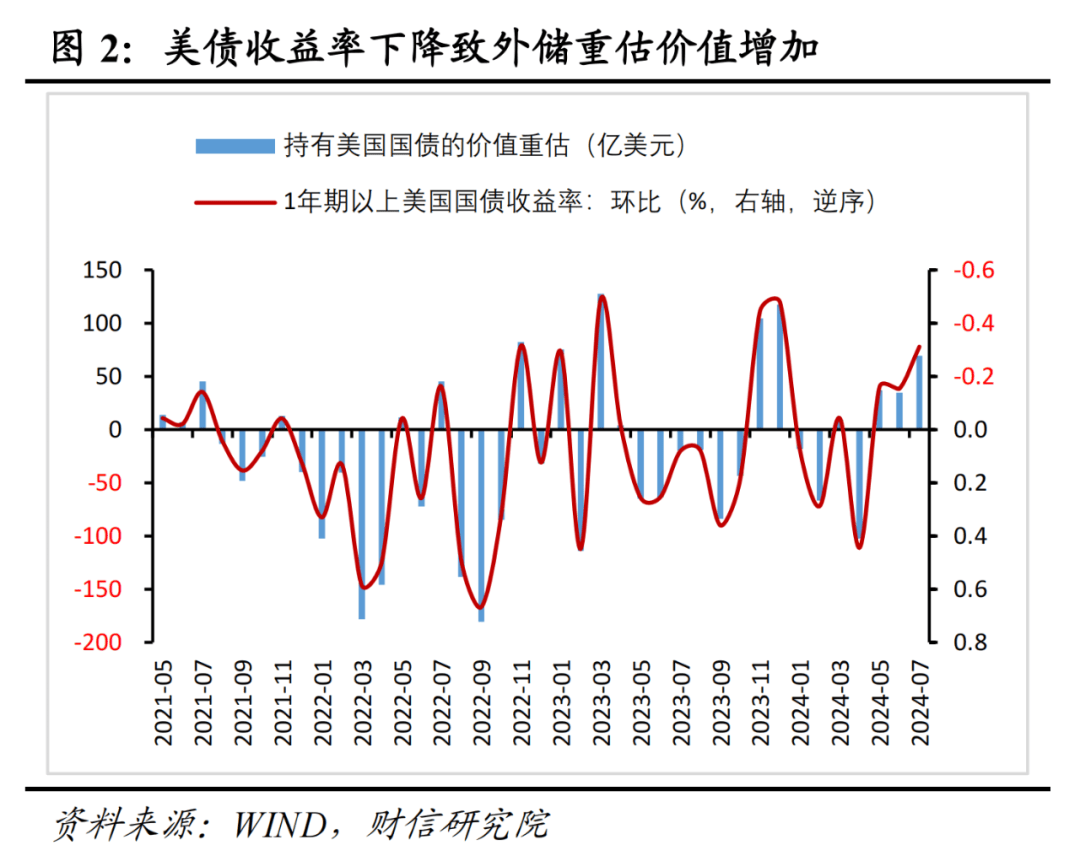

一是美债收益率下降,债券价格上升,致外储增加69亿美元左右,加上利息收益78亿美元,共使外储增加约147亿美元。2024年5月份我国持有的美国国债7683亿美元,约占外储规模的四分之一,美国国债价格变动对我国外汇储备规模具有重要影响。引起美国国债价格变动的主要因素是利率,2024年7月末美国1年期以上国债收益率环比约降低0.31个百分点,美国国债价格上涨,预计使我国外汇储备增加69亿美元(见图2)。此外,还应加上7月份美国国债的应计利息收入,预计在78亿美元左右。两项相加,共导致外储增加约147亿美元。

展开全文

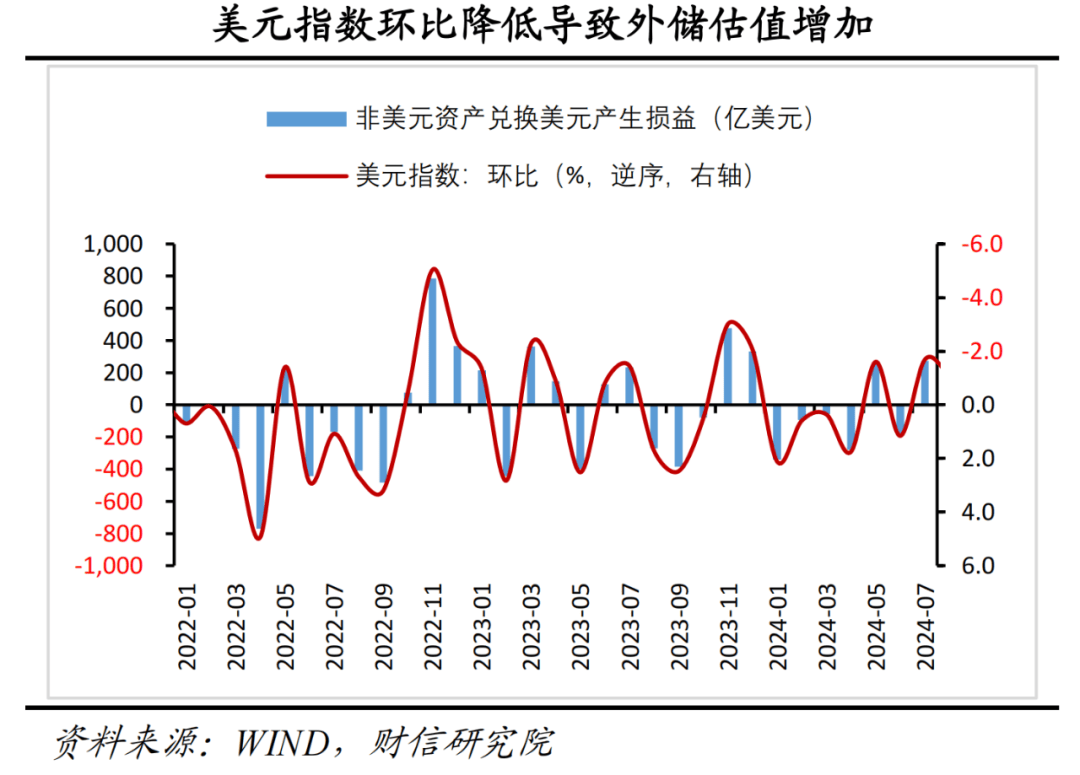

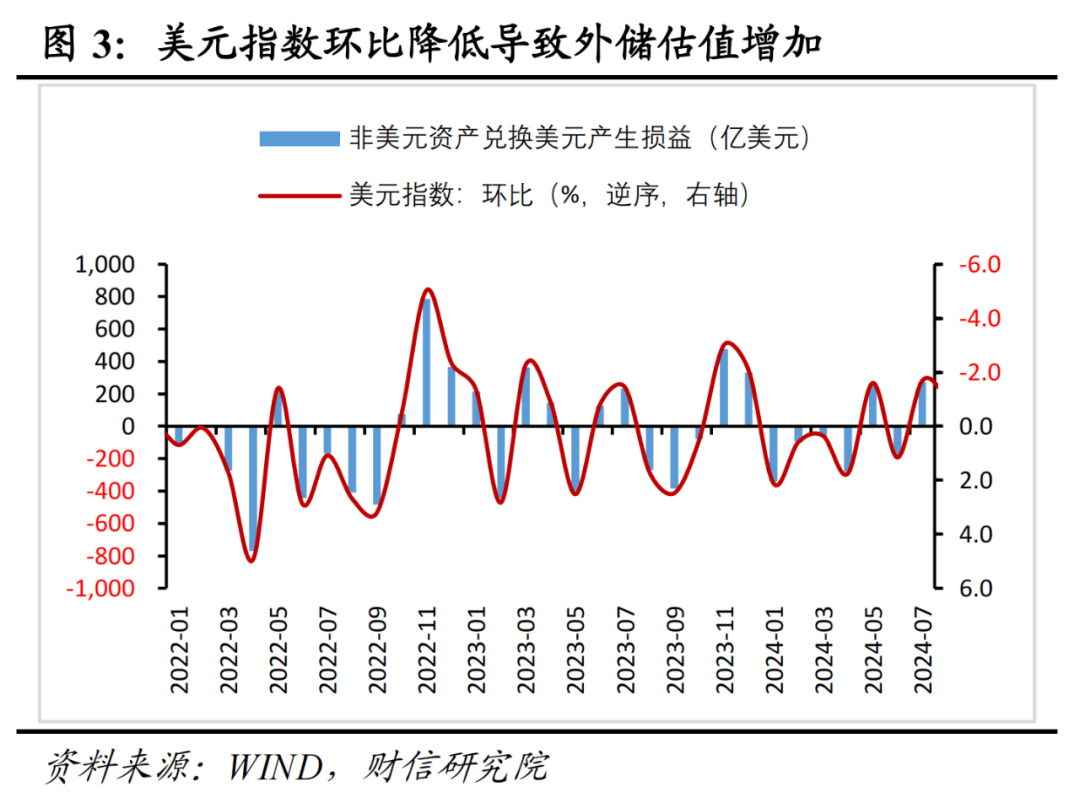

二是美元指数走低,非美元货币相对美元升值,汇率折算造成的汇兑收益约273亿美元。6月末、7月末美元指数分别为105.84和104.06,环比回落1.69%。通过估算,6月份美元升值导致非美元资产兑换为美元时产生汇兑损益273亿美元左右(见图3)。

二、交易因素:预计使外储减少80亿美元左右

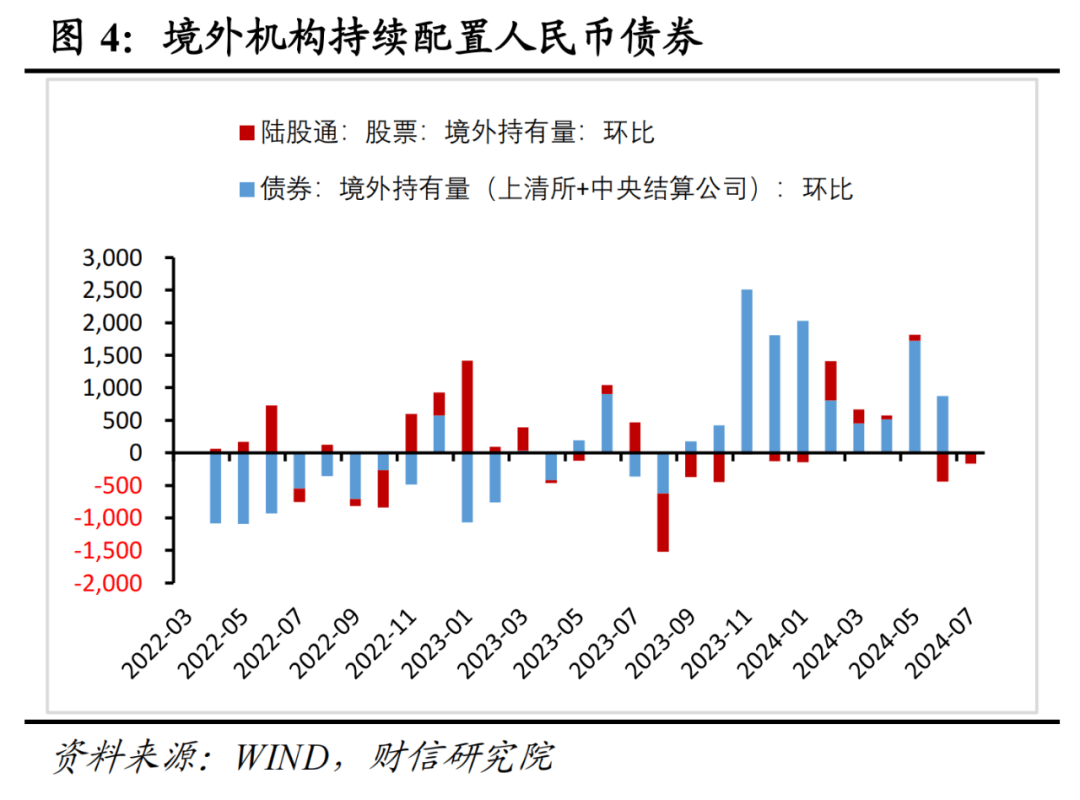

一是预计7月份境外机构配置人民币资产规模增加120亿美元左右。受美元指数下跌影响,人民币贬值压力下降,境外机构配置人民币资产,引发外储规模变动,其中对银行间债券的配置较为积极。对于债券的配置,受国内债市走牛的影响,境外机构增加对银行间债券的配置,如6月境外机构托管债券面额环比增加876亿元,折合123亿美元(见图4)。对于股市的投资,受A股市场波动影响,A股持续下行破2900点,外资流出股市,如7月北向资金净流出166亿元,折合23亿美元(见图4)。结合债券与股市的投资情况,预计境外机构资产配置效应使7月份外储增加120亿美元左右。

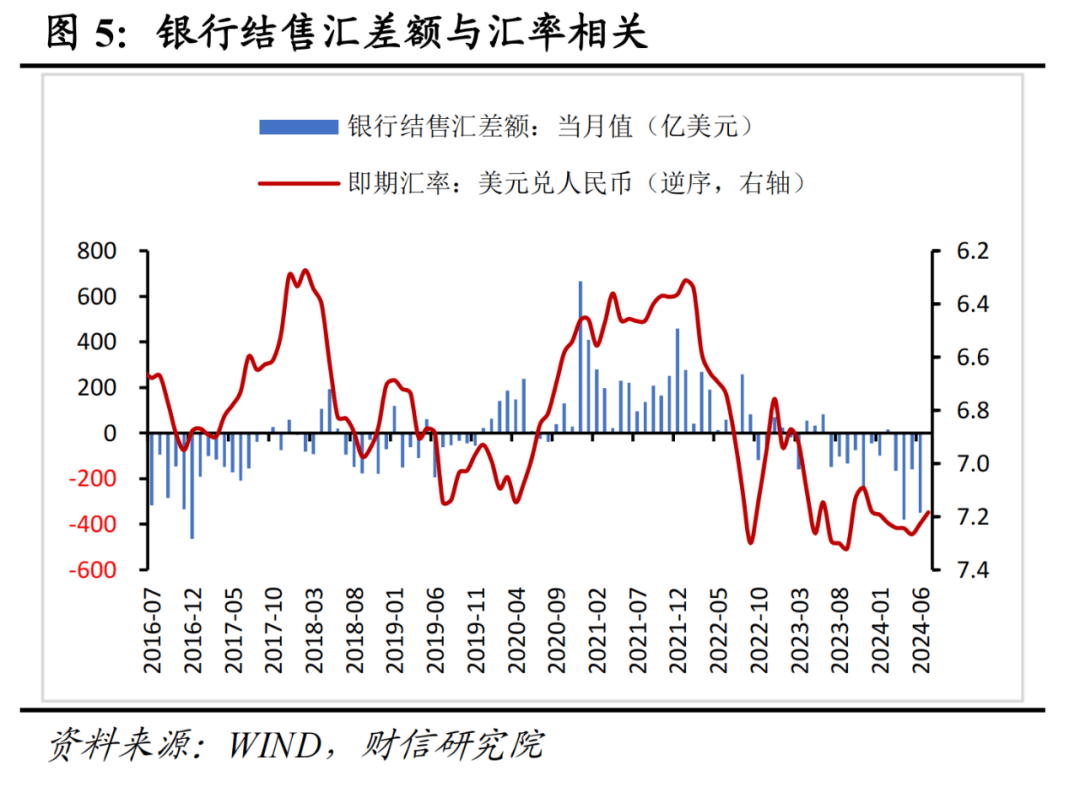

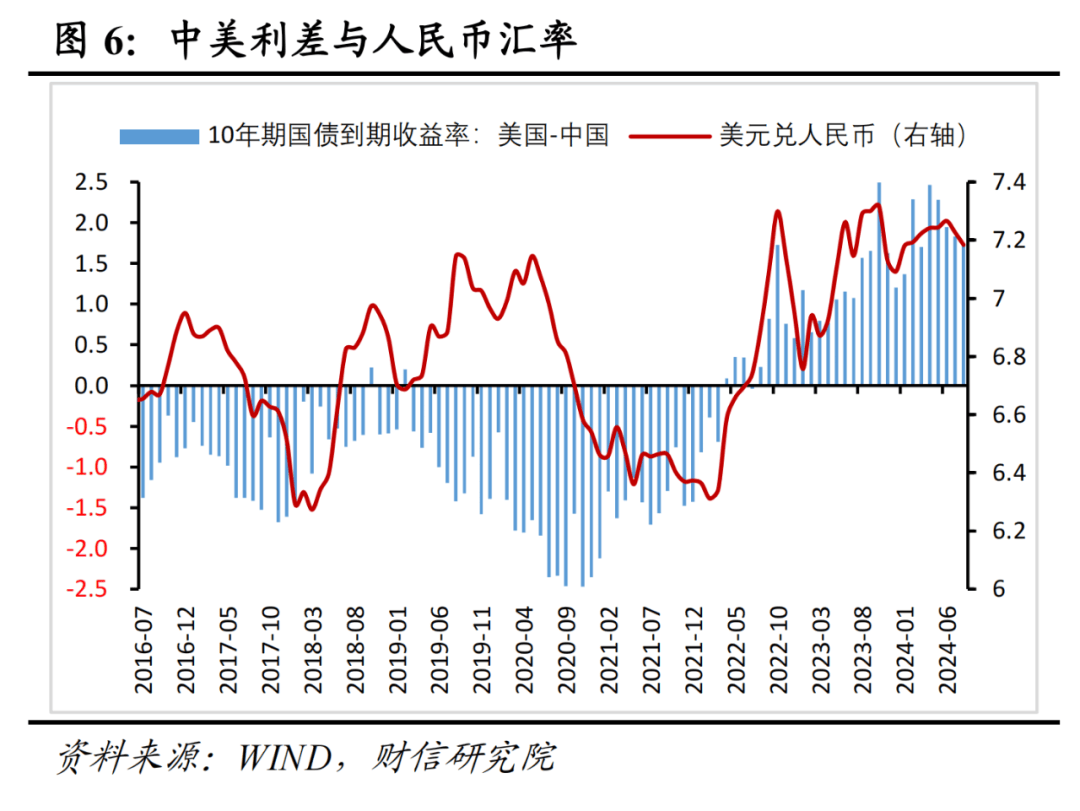

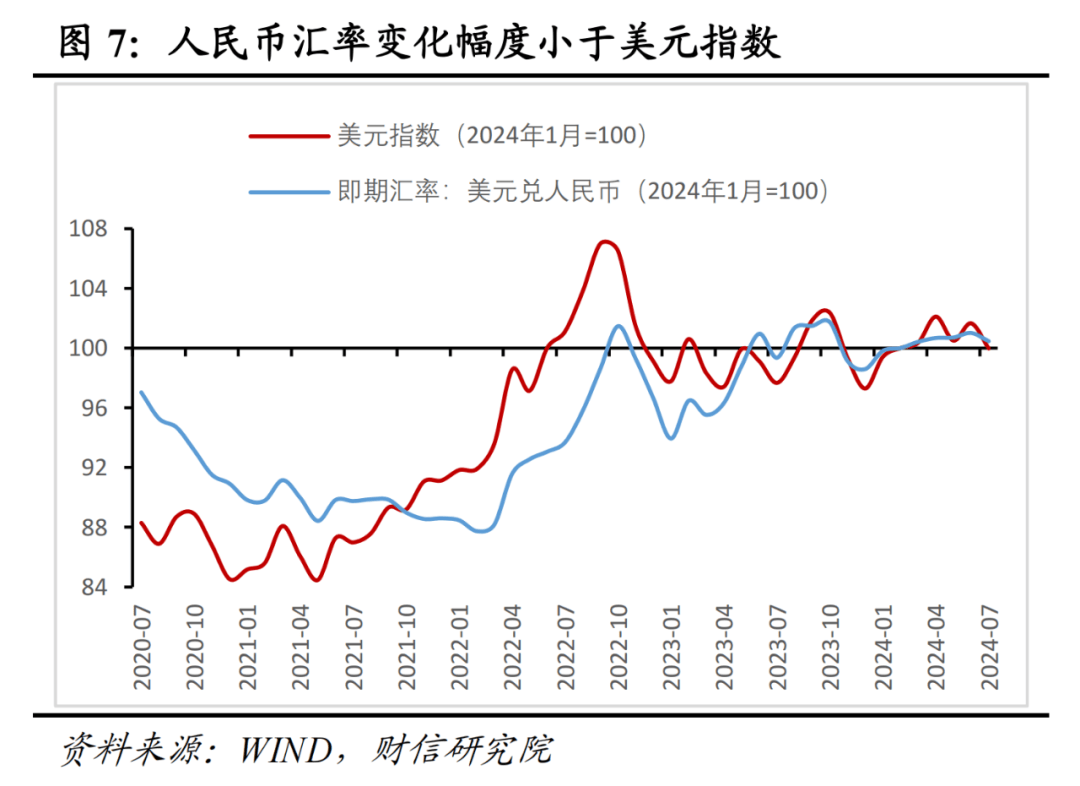

二是人民币贬值预期加大,预计结售汇逆差保持在180亿美元左右。从短期看,影响我国企业和居民银行结售汇行为的原因,主要是美元兑人民币汇率的变化。通过比较美元兑人民币汇率与企业居民的银行结售汇差额的历史数据,整体上人民币升值趋势越明显,银行结售汇顺差越大(见图5)。受近期美国通胀放缓,降息预期增大,美元指数下降等影响,中美利差倒挂有所收窄(见图6),同时7月份美元兑人民币汇率较6月降低0.55%,低于当月美元指数的降幅(见图7),人民币贬值压力下降。结合上述情况,预计7月份银行结售汇逆差较6月份进一步收窄,在180亿美元左右。

三是外汇市场对美元需求大于供给。从跨境资金流动看,7月份外汇市场的高频监测指标显示,国内外汇市场对美元需求大于供给(见图8)。在外汇市场需求大于供给、人民币汇率贬值压力下降的背景下,预计7月份包括非金融类对外直接投资、央行为满足市场主体用汇需求等在内的外汇储备规模损耗在20亿美元左右。

综上三方面因素,预计交易因素引起外汇储备减少80亿美元左右。

来源:券商研报精选

评论