Coinbase:永续期货交易的机制、实用性和潜力

原文标题:A Primer on Perpetual Futures

原文作者:David Ha

原文来源:coinbase

编译:Lynn,火星财经

在过去五年中,永续期货已成为加密货币领域交易最活跃的产品——我们探索其机制、实用性和潜在的市场指标。

关键要点

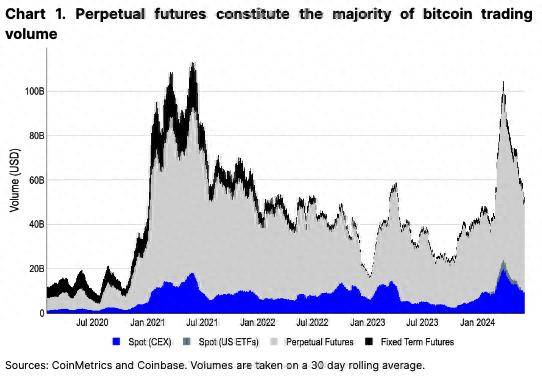

永续合约是加密货币中交易最活跃的产品。2024 年第一季度,比特币永续合约的日均交易量是现货产品的三倍。

资金利率的计算方法在不同的交易所有所不同,但在设计上偏向正值。

融资利率通常被视为衡量情绪和杠杆的指标。我们认为它们是价格的滞后指标,但可能是持续波动的指标。

永续期货,通常称为“perps”,是加密货币中交易最活跃的产品。Perps 是一种有吸引力的工具,因为它们通常提供轻松的杠杆,同时消除了与定期期货相关的展期成本。同时,我们发现资金费率机制使 perps 价格能够以与定期期货类似的精度跟踪现货价格。这使得 perps 不仅在定向投机中很受欢迎,而且在对冲或套利策略中也很受欢迎。

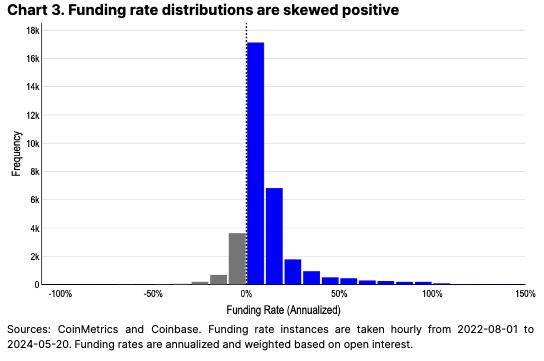

我们认为,永续期货的某些特征(例如其融资利率机制)是加密货币市场指标的核心部分。融资利率通常被视为市场情绪的信号,可以在一定程度上表明市场定位的方向性。然而,融资利率偏向正值(即多头支付空头)不仅是因为市场偏向多头(期货溢价市场),还因为我们认为其计算中使用的基准利率机制和钳制函数通常不太为人所理解。

我们发现,融资利率与长期价格走势相关,但正(或负)利率变化的幅度实际上可能是市场动量的拖累,而不是领先指标。话虽如此,我们的研究结果确实强调,长期的高融资利率之后是波动性较高的时期,尽管并非所有波动性较高的时期都以高融资利率为先。我们相信,即使行业不断成熟,违规者及其指标仍将继续处于加密活动的前沿。

Perps 市场概览

永续期货占加密货币交易量的绝大部分,但具体比例因资产而异。2024 年第一季度,比特币永续期货工作日日均交易量为 577 亿美元,是现货日均交易量 188 亿美元的三倍。话虽如此,永续期货目前尚未向美国实体开放,但我们观察到,在美国交易时段,永续期货的全球交易量与现货和定期期货活动一起达到峰值。此外,与传统的定期期货不同,永续期货的使用与加密货币基本隔离。

图 1 显示了比特币产品的交易量,其中永续合约以浅灰色表示。除了 2022 年末(FTX 事件之后),永续合约自 2020 年底以来一直是交易比特币敞口的主要手段。此外,按名义交易量衡量,永续期货的使用率已超过定期期货(以黑色表示)。如今,中心化交易所 (CEX) 和 CME 上市产品的定期期货占比特币市场交易量的不到 5%,低于 2020 年初的 40%。

展开全文

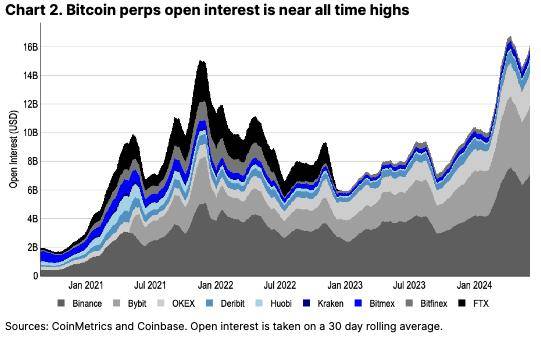

尽管交易量可以作为跨产品的统一指标,但我们认为未平仓合约 (OI) 是永续合约中更好的衡量采用率的指标。OI 表示已交易且“未平仓”的未平仓期货合约总数。当交易产生新合约时(即新的多头仓位与新的空头仓位匹配),OI 会增加。同样,当现有多头仓位与现有空头仓位平仓(或反之亦然)时,OI 会减少。其他仅转移现有仓位的交易不会影响 OI,因为合约既不会创建也不会销毁。因此,OI 可以看作是衡量交易所总衍生品头寸的指标。目前,币安、Bybit 和 OKEX 拥有最大的永续合约 OI,尽管市场领导者在这个相对新兴的领域继续发生变化。事实上,Coinbase于 2023 年推出了一家国际交易所,也进入了永续合约市场。

相关性分析

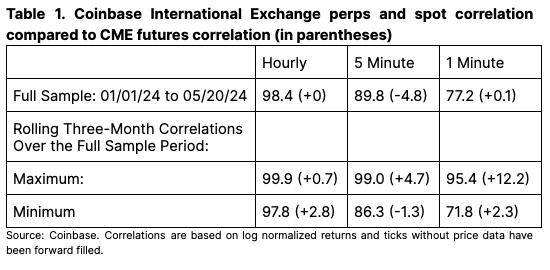

与定期期货相比,永续合约的头寸管理更容易,因为无需支付展期成本来维持头寸。这源于它们在协调衍生品和标的价格(固定结算日期与融资费用间隔)方面的激励机制不同。尽管它们在价格锁定机制上存在差异,但我们发现现货和永续合约之间的紧密相关性与定期期货的紧密相关性相似。

表 1 包含我们对 Coinbase 现货和 Coinbase International perps 相关性的发现,采用的方法与美国证券交易委员会在其现货 BTC ETF批准(CME 期货和现货之间)中使用的方法相同。尽管由于 Coinbase International Exchange 的推出时间相对较短,我们的研究样本期较短,但我们发现 Coinbase 现货和 perps 回报之间的相关性与 Coinbase 现货和 CME 比特币期货之间的相关性几乎相同。这意味着 perps 可以实现与定期期货类似的定向敞口和对冲效用,同时还拥有更具流动性的市场。

了解融资利率

虽然融资费用是协调现货和永续合约价格的有效工具,但融资费率机制及其确切计算通常不明确,并且不同交易所之间也存在差异。该机制涉及多头和空头持仓者之间的定期付款,通过向“超重”持仓者收取费用来激励价格趋近(现货)。原则上,当期货价格高于现货价格时,融资费率为正,多头持仓者向空头支付费用。相反,当期货价格低于现货价格时,融资费率为负,空头持仓者向多头支付费用。

融资利率是定期计算的,中心化交易所 (CEX) 通常每八小时计算一次,去中心化交易所 (DEX) 则每小时计算一次,不过具体情况会有所不同。例如,Coinbase International Exchange 的融资间隔为一小时。融资利率的计算基于永续合约与现货之间的时间加权平均价格差异(称为溢价指数)。

此外,融资利率通常会根据基准利率和一个限制函数进行标准化,该限制函数可消除低于某个阈值的融资利率波动。例如,如果计算出的溢价指数在某个范围内,则融资利率默认为基准利率(通常为年化 10.95%)。另外,融资利率上限也用于将融资利率保持在预定义的范围内。也就是说,可以有一个范围函数来限制融资利率的涨跌幅度,从而消除高于或低于某个阈值的融资利率波动。

尽管如此,不同交易所的融资利率公式各不相同,也可以根据新的市场情况进行更新。例如,Coinbase International Exchange 不使用基准利率或限制函数,OKX在 2024 年 1 月更改了其计算间隔。这些差异延伸到界面,其中融资利率通常按间隔显示。交易所以八小时为间隔显示的 0.01% 融资利率相当于 10.95% 的年化利率(0.01% x 3 小时 x 365 天),而交易所以一小时为间隔显示的 0.01% 融资利率则为 87.6% 的年化利率(0.01% x 24 小时 x 365 天)。

许多永续合约交易所都以基准利率为基准进行标准化,并使用了限制函数,这意味着基准融资利率偏向正值(通常为每八小时 0.01% 或每年 10.95%)。这意味着交易者往往会受到激励做空永续合约(以赚取融资利率),从而为套利者创造空间来缩小衍生品和现货之间的价格差距。例如,在正融资利率环境中,交易者可以采用 delta 中性策略做多现货、做空永续合约,以获得融资费(类似于固定期限期货的基础交易)。下方的直方图(图 3)显示了这种对正融资利率的偏向,表明在过去两年中,各个中心化交易所的比特币 OI 加权融资利率在 85% 以上的时间内都为正值。

尽管实际融资利率计算存在差异,但实际支付的费用遵循融资利率 x 名义头寸规模的标准公式。这意味着 - 在有效市场中 - 套利者会将其头寸分散到各个 CEX 以缩小融资利率差异,而不管其基础计算方法如何。因此,公式和总体融资利率的变化通常统一为一个单一的年化融资利率指标,该指标由多个交易所的 OI 加权。当利率为正值时,该指标通常用作市场看涨和杠杆率的指标,当利率为负值时则相反。

资金费率因素

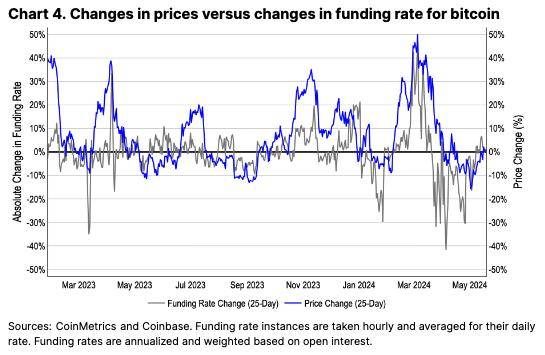

显然,较大的正向融资利率通常源于永续合约相对于现货的多头头寸增加——其利率和规模大于套利者可以平仓的头寸(反之亦然)。这可能发生在交易者由于看涨预期而通过永续合约定向做多并愿意为此支付高额年化费用的情况下。事实上,我们发现永续合约融资利率的变化与较长时期的价格趋势有关。图 5 展示了 25 天的融资利率变化与 BTC 价格 25 天变化的对比,揭示了两者之间的联系。事实上,价格上涨似乎实际上先于融资利率的上涨(蓝色变化往往先于灰色峰值)。我们认为这可能是由加密货币市场的动量驱动特征造成的,交易者可能会在现货市场已经趋向的同一方向上开设永续合约头寸。

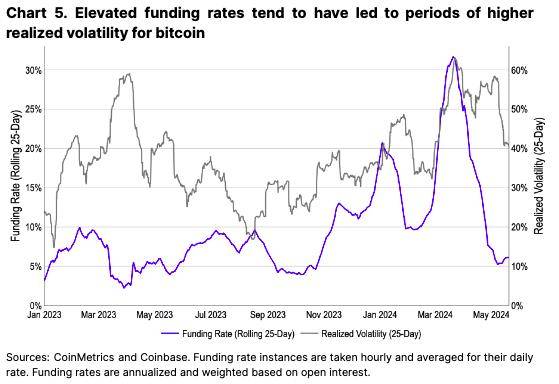

因此,更高的融资利率通常与波动性水平(以及交易量)的上升有关,这应该不足为奇。事实上,2023 年 12 月和 2024 年 3 月的融资利率上升直接发生在 2023 年第一季度以来比特币波动性达到最高水平之前(见图 6)。因此,虽然融资利率不是价格的领先指标,但我们确实认为,持续的高融资利率可能预示着一段波动性延长的时期。

但反之则不然。波动期并不总是由更高的融资利率推动的。例如,随着比特币在 2023 年上半年从周期低点回升,尽管价格波动和波动幅度很大,但滚动平均融资利率并未超过 10% 的年化率。在某种程度上,我们认为 2023 年上半年融资利率普遍下降是由于交易机制的差异。

2023 年初,由于几家银行破产(加密货币和传统银行业均有破产)以及美国债务上限危机,市场情绪受到打击,投资者避险情绪高涨,对通过永续合约进行定向多头的兴趣不大。相比之下,过去几个月加密货币的顺风为更多定向永续合约的定位(尤其是多头方向)铺平了道路,从而导致波动性上升。除非交易环境再次发生重大转变,否则我们预计高融资利率将继续成为未来几个月波动性进入的早期指标。

结论

永续合约是加密货币市场中一个关键且不断增长的部分。Coinbase International推出了一个永续期货交易所(仅在特定司法管辖区提供),我们之前也讨论过去中心化永续合约的增长。从本质上讲,融资利率机制推动了永续合约的发展,为基础交易和定向投机提供了机会。同时,市场融资利率也可以作为波动性的先兆,并预示资产的价格动能。我们相信,随着我们继续推进这一牛市周期,永续合约机制将继续成为一个重要信号。

评论